Schimbările legislative intrate în vigoare la începutul anului în privința contribuțiilor sociale și a impozitului pe veniturile salariale îi poate determina pe mulți specialiști să renunțe la statutul de angajat și să-și înregistreze microîntreprinderi prin intermediul cărora să presteze aceleași servicii, beneficiind astfel de o impozitare mult mai avantajoasă. În acest context, ne-am propus să analizăm comparativ cele două sisteme de impozitare pentru un câștig anual de 100.000 de lei.

Începând cu 1 ianuarie 2018, contribuțiile sociale pentru pensii (CAS) și sănătate (CASS) au fost incluse în întregime în valoarea salariului brut, fiind trecute astfel în sarcina exclusivă a angajatului, în timp ce impozitul pe veniturile salariale a fost diminuat de la 16% la 10%. Cu toate acestea, trebuie reamintit faptul că firma rămâne în continuare cea care calculează, reține și plătește la bugetul de stat aceste contribuții și impozite în contul salariaților săi.

În contextul în care și regulile aplicabile microîntreprinderilor au fost modificate, este așteptată o posibilă migrare în perioada următoare a specialiștilorde la statutul de salariați la înregistrarea unor societăți comerciale, prin intermediul cărora să încaseze contravaloarea serviciilor prestate.

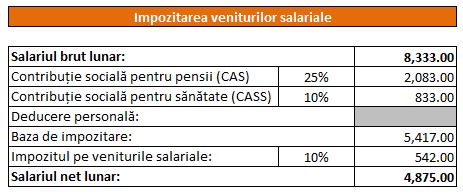

Concret, un salariat achită următoarele contribuții sociale și impozite:

- CAS de 25% din valoarea salariului brut;

- CASS de 10% din valoarea salariului brut;

- impozitul pe veniturile salariale în procent de 10%.

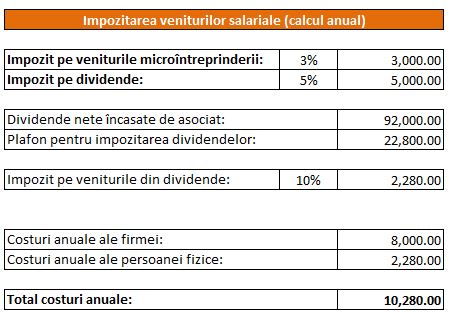

În același timp, impozitarea aplicabilă microîntreprinderilor este mai redusă, fiind datorate următoarele plăți la bugetul de stat:

- impozit pe cifra de afaceri în procent de 1%, în cazul în care firma are cel puțin un salariat, sau 3%, în cazul în care firma nu are salariați;

- impozit pe dividende în procent de 5% din valoarea brută a profitului repartizat în acest fel.

Suplimentar, pentru dividendele încasate, persoana fizică poate fi nevoită să plătească și CASS de 10%.

Pentru a exemplifica cele două situații prezentate mai sus, vom lua în calcul un venit anual de 100.000 de lei și vom analiza cele două sisteme de impozitare dintre care ar putea alege specialistul ipotetic amintit anterior.

Impozitarea veniturilor salariale

Salariul brut de 100.000 de lei anual reprezintă un salariu lunar de 8.333 de lei, iar contribuțiile sociale și impozitele lunare pentru acest venit vor fi următoarele:

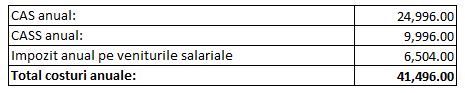

Anual, plecând de la sumele prezentate în tabelul de mai sus, salariatul va datora următoarele impozite și contribuții:

- CAS în sumă totală de 24.996 de lei;

- CASS în sumă totală de 9.996 de lei;

- impozit pe veniturile salariale în sumă totală de 6.504 de lei.

Impozitarea microîntreprinderii

Pentru acest exemplu, vom presupune faptul că societatea nu are angajați, datorând un impozit pe cifra de afaceri de 3%. În plus, impozitul pe dividendele acordate va fi de 5%.

Suplimentar, asociații microîntreprinderii pot datora în nume personal contribuții pentru sănătate de 10% din valoarea dividendelor încasate.

Pentru acest exemplu am presupus că societatea nu va avea salariați, dar nu va plăti nici alte costuri de funcționare (așa cum ar fi, spre exemplu, serviciile contabile).

Astfel, dacă alege înregistrarea unei microîntreprinderi, antreprenorul va achita pentru cei 100.000 de lei încasați anual următoarele impozite:

Din analiza celor două variante prezentate mai sus, rezultă o impozitare mai mare în cazul muncii decât a microîntreprinderii de peste patru ori.

Notă: Calculează singur care ar fi taxarea în ambele situații, folosind calculatorul anexat articolului.